現預金でみる企業の経営状態② 主な分析手法

1 はじめに

前回は利益や内部留保という指標の問題点と現預金の重要性についてお伝えしました。

今回は現預金の数字から企業の経営状態を分析する手法についてお伝えします。

分析にあたっては対象となる企業の直近2期分の貸借対照表と損益計算書が必要です。

なお、本コラムでは会計期間が12か月である企業を前提にお伝えします。

2 売上高と現預金残高の比較

(1)概要

損益計算書の売上高を12で割った数字(1か月平均売上)と貸借対照表の現預金の残高を比較します。

(2)分析の目的

対象企業において売上金の入金が滞った場合における債務支払い能力を確認します。

(3)なぜ売上なのか?

債務支払いの原資が売上金であり、また、損益計算書の売上高だけ集計すれば良いので計算が容易です。

債務支払い能力の問題なら支払債務や原価・費用を確認すれば良いのではないか?と思われるかもしれません。

しかしながら支払債務や原価・費用の確認には以下の問題があります。

①現金払い債務や当月発生・当月支払の債務は貸借対照表に計上されない

②原価や費用は項目数が多く、また、支払いに関係のないものも含まれるので集計が非常に難しい

(4)1か月平均売上>現預金残高の場合に考えられること

この場合には対象企業が一部の債務について売上債権の入金を確認してから支払っている可能性があります。

この傾向は売上債権の入金と支払債務の支払いが集中する月末に顕著になります。

もし、銀行等から融資を受けている場合には返済金の口座引落により資金繰りはさらに逼迫します。

3 営業キャッシュフローの算出

(1)キャッシュフロー計算書

皆さんはキャッシュフロー計算書をご存じでしょうか?

これは貸借対照表や損益計算書からは読み取れない資金繰りの状況を把握するための計算書です。

会計基準が定められていますが、ここでは厳格な方法によらず、簡便的な方法により作成するものとします。

(2)キャッシュフロー計算書の各区分

キャッシュフロー計算書では現預金(キャッシュ)の増減(フロー)の要因を次の3つに区分します。

①営業キャッシュフロー

②の投資キャッシュフローと③の財務キャッシュフローを除いたキャッシュフローをいいます。

②投資キャッシュフロー

将来の利益獲得及び資金運用のためにどの程度の資金を運用し、回収したかの区分です。

具体的には固定資産の取得・売却、有価証券の取得・売却、資金の貸付・回収などが含まれます。

なお、会計基準では定期預金の預入・解約なども含みますが、預入・解約が容易で流動性が高いことからここでは営業キャッシュフローに含めます。

③財務キャッシュフロー

資金調達と返済についての区分です。

具体的には株式や社債の発行・借入などによる収入、自己株式の取得・社債の償還・借入の返済などによる支出が含まれます。

なお、会計基準では損害賠償金収入・支払などの臨時的な収入・支出は営業キャッシュフローに含みますが通常の営業活動から生じるとは言えないので財務キャッシュフローに含めます。

(3)営業キャッシュフロー算出の目的

資金繰りに関して最も重要なのは企業の通常の営業活動から生み出す現預金を知ることです。

営業キャッシュフローを算出することによりそれが可能となります。

(4)営業キャッシュフローの算出の手順

営業キャッシュフローは以下の計算式により算出されます。

営業キャッシュフロー = 1年間の現預金の増加額ー(投資キャッシュフロー+財務キャッシュフロー)

この計算式の右辺の項目について順次お伝えします。

(4)1年間の現預金の増加額

前期の現預金の残高から前々期の現預金の残高を減算した金額です。

(5)投資キャッシュフロー

下記の計算式により計算します。

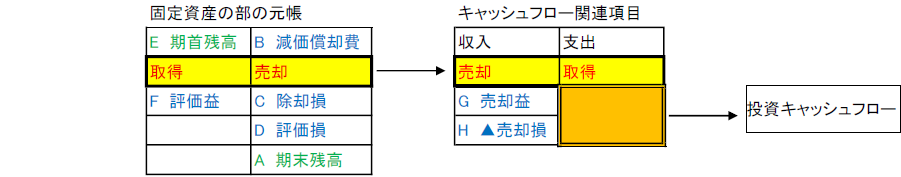

投資キャッシュフロー = (A+B+C+DーEーF)+GーH

A~Hは以下のとおりです

A固定資産の部の前期末の合計 B減価償却費 C固定資産除却損 D投資有価証券評価損

E固定資産の部の前々期末の合計 F投資有価証券評価益 G固定資産売却益 H固定資産売却損

ここで上の計算式の意味についてお伝えします。

下図の左は固定資産全部を1つの勘定科目に見立てた場合の固定資産の総勘定元帳です。

緑は貸借対照表に数字が記載されている項目、青は損益計算書に数字が記載されている項目です。

赤字の「取得」「売却」がキャッシュフローに関連する項目ですが、貸借対照表にも損益計算書にも記載が

ないので差額を求めます。これが上の計算式の( )内です。

下図の右は固定資産に関するキャッシュフローの関連項目です。

売却の場合には固定資産の売却直前の簿価に売却損益を加減算した金額が収入になります。

取得の場合には固定資産の取得価額が支出となります。

ただし、売却直前の簿価と取得価額は不明なので上記の( )内の数字を使います。

( )の数字とG・Hを加減算すると投資キャッシュフローが計算できます。

(4)財務キャッシュフロー

下記の計算式により計算します。

財務キャッシュフロー = 1年間の借入金・社債の増加額+1年間の株主資本の増加額ー当期純利益

この計算式の右辺の項目について順次お伝えします。

①1年間の借入金・社債の増加額

前期の借入金・社債の残高から前々期の現預金の残高を減算した金額です。

新規融資を受けたり、社債を新規発行したりしなければマイナスになります。

なお、借入金や社債の利子は営業キャッシュフローに含めるためここでは登場しません。

②1年間の株主資本の増加額

増資や自己株式の交付などの場合には現預金とともに株主資本が増加します。

逆に有償原資、配当、自己株式の取得などの場合には現預金とともに株主資本が減少します。

③当期純利益

当期純利益の発生は株主資本の増加要因ですが、現預金が増加するわけではありません。

そのため、②の株主資本の増加額から減算する必要があります。

4 営業キャッシュフローがマイナスの場合

3で算出した営業キャッシュフローがマイナスの場合には以下のことが考えられます。

(1)売上収入以上に仕入その他のコストを要している

損益計算書の利益欄が赤字になっているので分かりやすいケースだと思います。

(2)滞留在庫を抱えている、売掛債権の一部を回収できていない、など

前回のコラム「現預金でみる企業の経営状態① 利益や内部留保では分からない」でお伝えしましたが利益は資金繰りと直接的な関係はありません。

滞留在庫があっても出庫しない限り原価に算入されませんし、基本的に評価損の計上もしません。

売掛債権については回収できなくても余程のことがない限り貸倒損失を計上することはありません。

資産を取得しても利益計算には反映されないので資産を処分できない、または、債権回収できないなどで黒字決算でもキャッシュフローがマイナスになる可能性があります。

(3)粉飾決算をしている

実態は①の赤字決算なのに収益とそれに対応する資産を過大に計上して黒字決算にした結果、②になった可能性があります。在庫の水増しをして原価を小さくするのも同様です。

5 営業キャッシュフローと他のキャッシュフロー

営業キャッシュフローはマイナスよりプラスの方が良いのですが次のとおりプラス幅が問題となります。

(1)営業キャッシュフローのプラス幅より財務キャッシュフローのマイナス幅が大きい場合

これは営業活動で得られる収入よりも借入金返済などによる支出が大きいことを意味しています。

借入金返済が企業経営に重くのしかかっている状態なので要注意です。

(2)営業キャッシュフローのプラス幅より投資キャッシュフローのマイナス幅が大きい場合

これは営業活動で得られる収入以上の投資支出をして積極的にリスクをとっているといえます。

上手くいけば経営拡大できますが、失敗すると不良資産として経営を圧迫することになります。

6 実例

私が税理士になる前に企業の経理担当として取引先企業の経営分析をしていたこともあり、その中には黒字決算

ではあるけれど資金繰りに問題のある企業がいくつかありました。

特にある企業は信用調査会社の評価は高いけれど上の2つの手法で分析すると違う結果になりました。

その企業は直後に不正行為をして数年後に発覚してメディアで話題になりました。

当時から資金繰りに行き詰っていたようです。

7 最後に

今回は現預金の残高を利用した企業の経営状態の分析手法として2種類ご紹介しました。

今回ご紹介したのは前期の資金繰りの状況に関する分析手法です。

直近3期分の貸借対照表と損益計算書があれば前々期の分析もでき、より詳細な分析が可能となります。

ただし、他社の貸借対照表と損益計算書には自社では使わない勘定科目が表示されていたり、自社ではあまり

重要視していない勘定科目の残高が大きかったりします。

疑問点や不明点は対象企業からヒアリングすることが大事です。

また、この分析は自社の経営状態の把握にも利用できます。是非ご活用ください。

なお、今回の分析手法ではカバーできないケースもあるかと思います。

今回のコラムのご不明点や当事務所への経営分析のご依頼等がありましたら下記リンクからご予約のうえオンライン個別税務相談にてご相談ください。